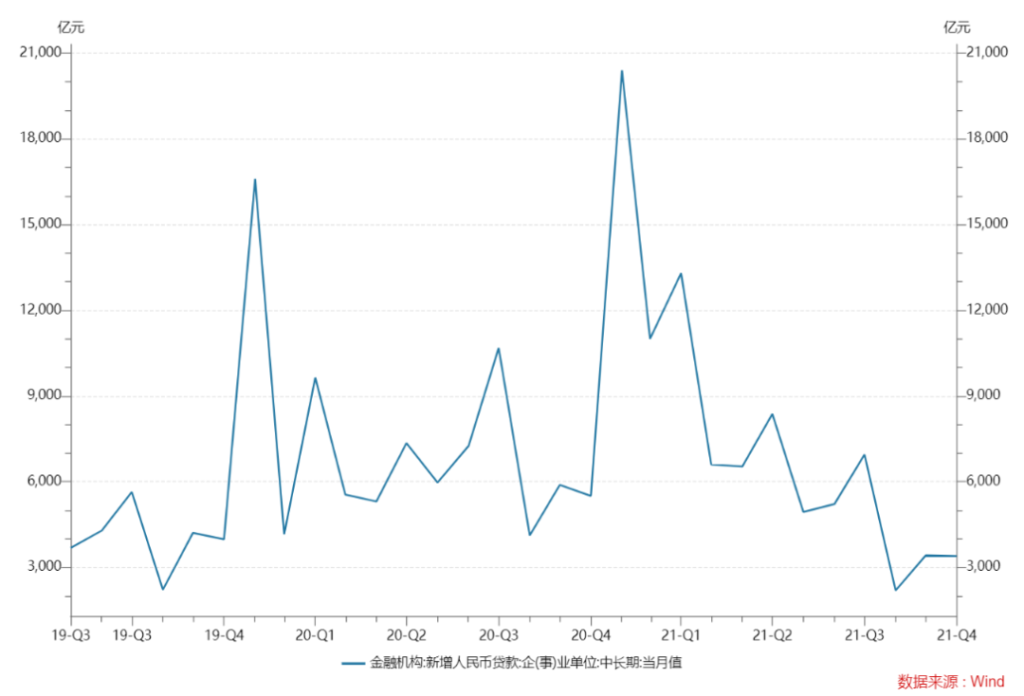

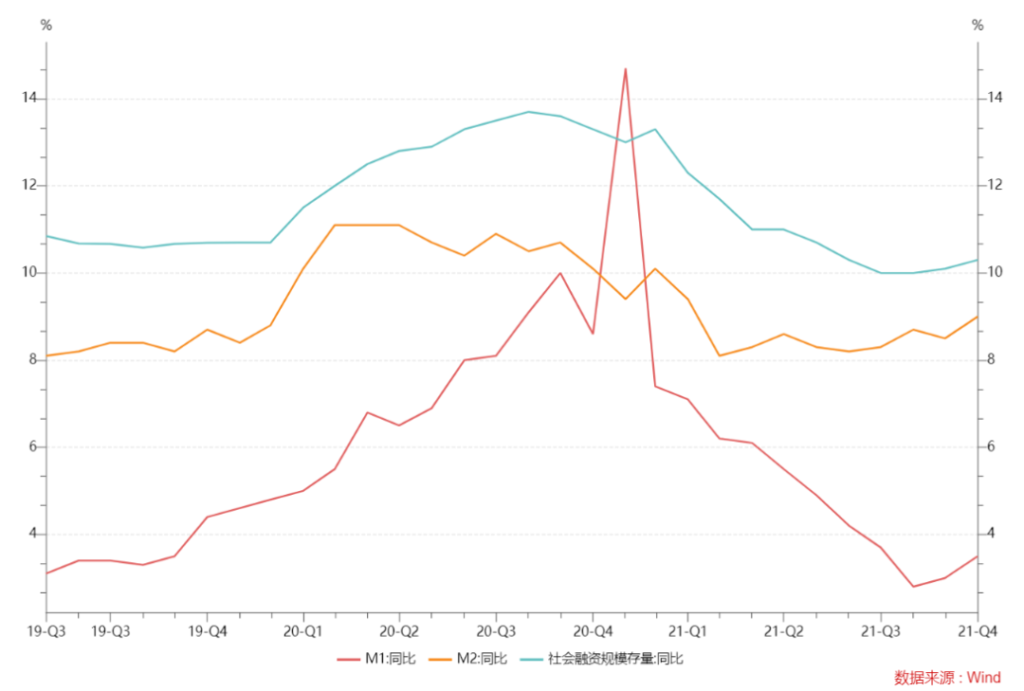

最近一个月,经济和金融市场都发生了很多事情。回首2021年12月份对经济触底“无法证伪的乐观预期”,到中央经济工作会议释放的强烈稳增长、以经济建设为中心的信号,权益市场在12月中上旬一度走出将欲突破的连续上涨行情;再到国内疫情意外发展,奥密克戎破关进入国内传播,市场风险偏好出现波动;到美联储释放鹰派信号,12月美股波动加剧,元旦后直接走出了破位的小崩盘行情;更重要的是,国内12月份出炉的11月经济数据不及预期,1月份披露的四季度经济数据不好看,中下旬市场又传闻1月信贷开门红成色不足,这意味着12月中上旬权益市场憧憬的“无法证伪的乐观预期”被快速证伪,逻辑要立刻推倒重来,经济基本面中还有一块房地产开发商的流动性问题拖着悬而未决,11月、12月以来已明显有不少开发商的流动性绷到了极限,采取各种断臂求生之术依然见效不大,好在上周三的一则监管资金调整的新闻让市场长舒一口气,但要注意这也仅仅是未经证实的一则传言,刺激的也只是吹弹可破的预期。国际市场上的扰动还包括地缘政治冲突,俄罗斯乌克兰的地方局势现在可能朝着交战方向发展,双方看起来的后撤回旋余地都不大,都是底线之间的摩擦,军火部队等物资准备在不断加码,交战一触即发,这意味着国际金融市场的风险偏好可能还要下行,考虑到中俄的特殊伙伴关系,国内很难成为国际资金的避风港选择,对国内的风险偏好影响应该是偏负面的。

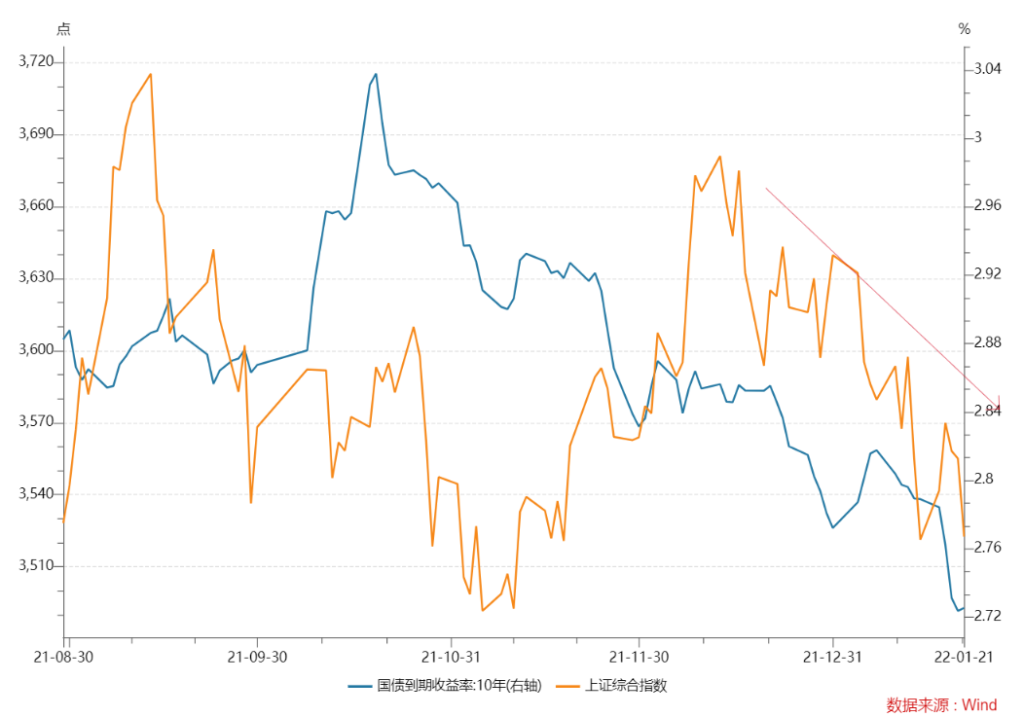

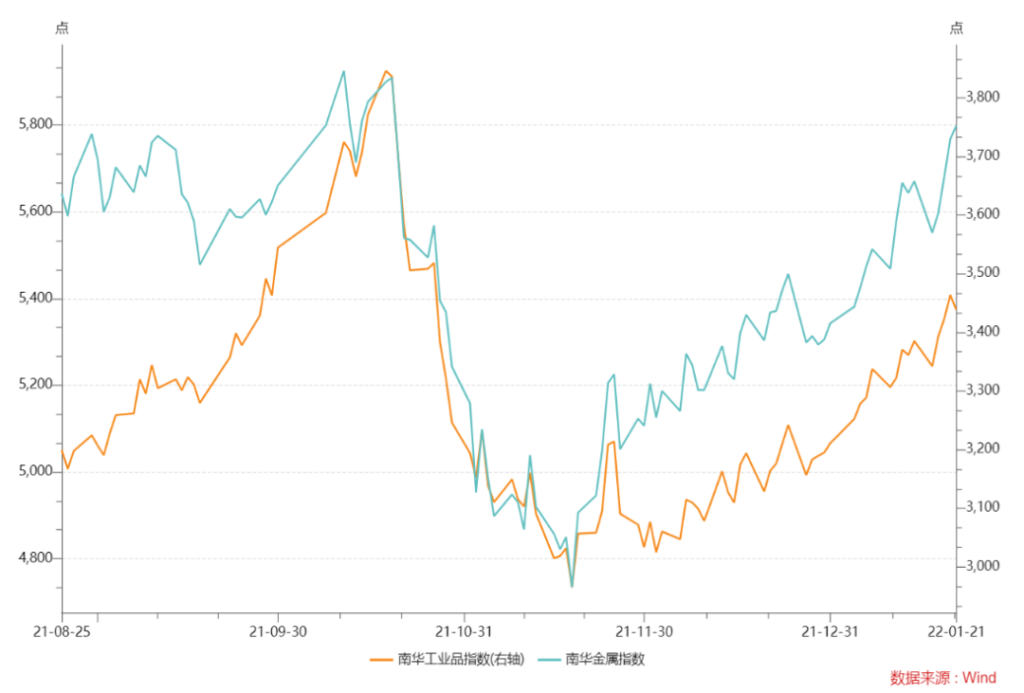

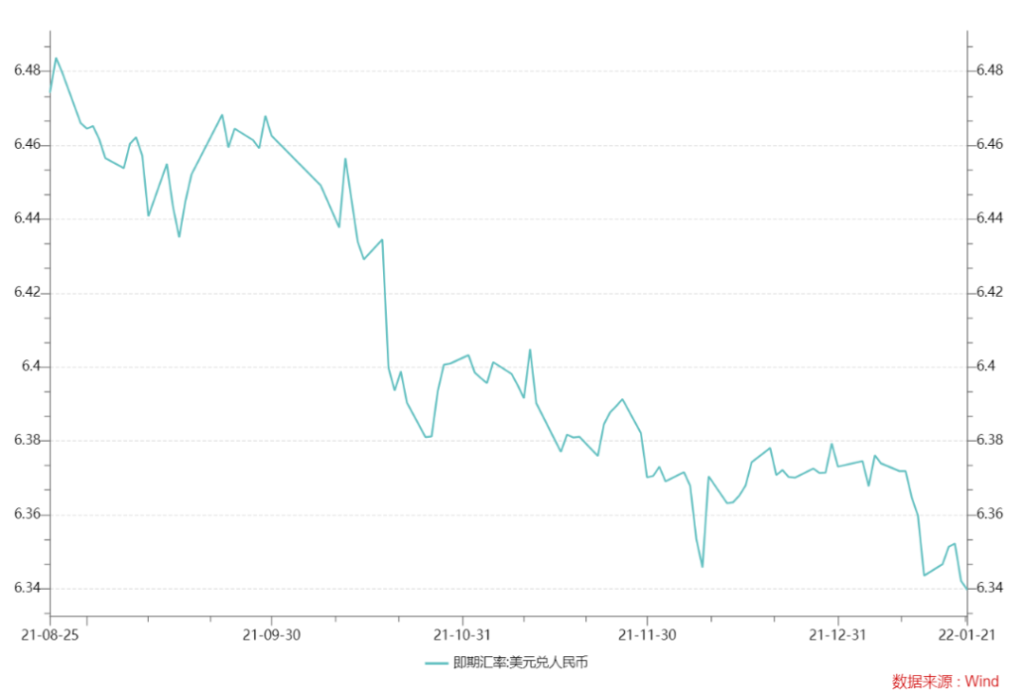

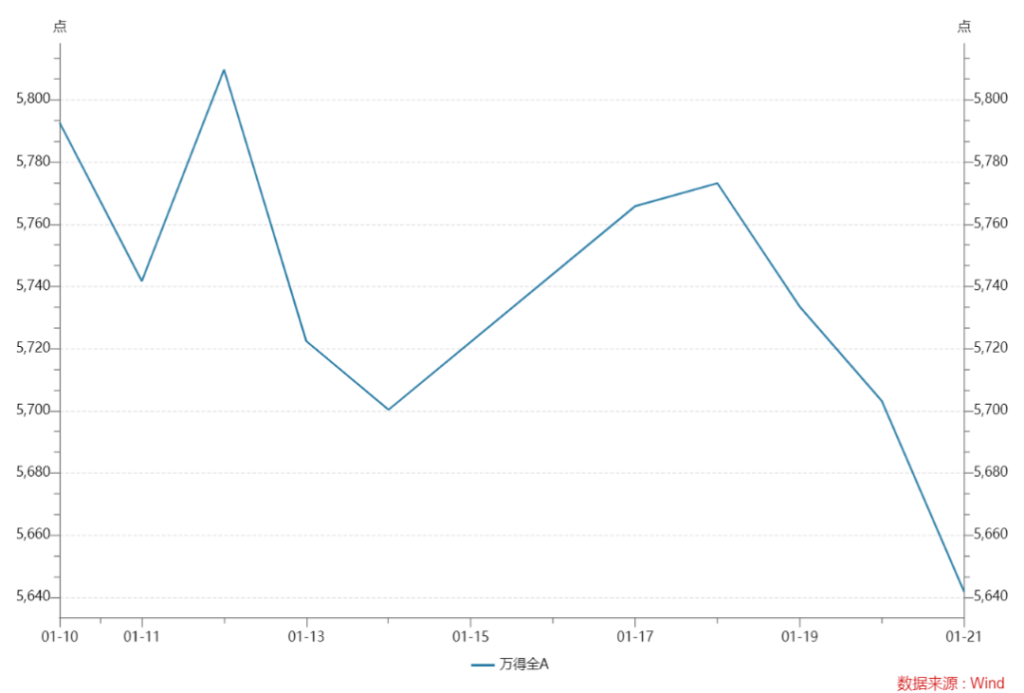

金融市场的表现来看,股票、债券、商品和外汇的走势可以说是冰火几重天:债券大牛市,10年国债下破2.7%,10年期国债期货涨了7毛;商品大牛市,南华商品指数一口气涨了5%,南华工业品指数更是涨了15%;外汇先贬后升,人民币美元汇率从6.3455贬值到6.38,又升值破6.34,创下本轮升值周期的新高;股市牛转熊,比较极端,12月13号之前连续上涨,之后掉头向下明显走熊。大类资产表现出很强的方向性,脱离了随机波动区间震荡,我们需要对这背后强大的驱动力做认真分析研究。

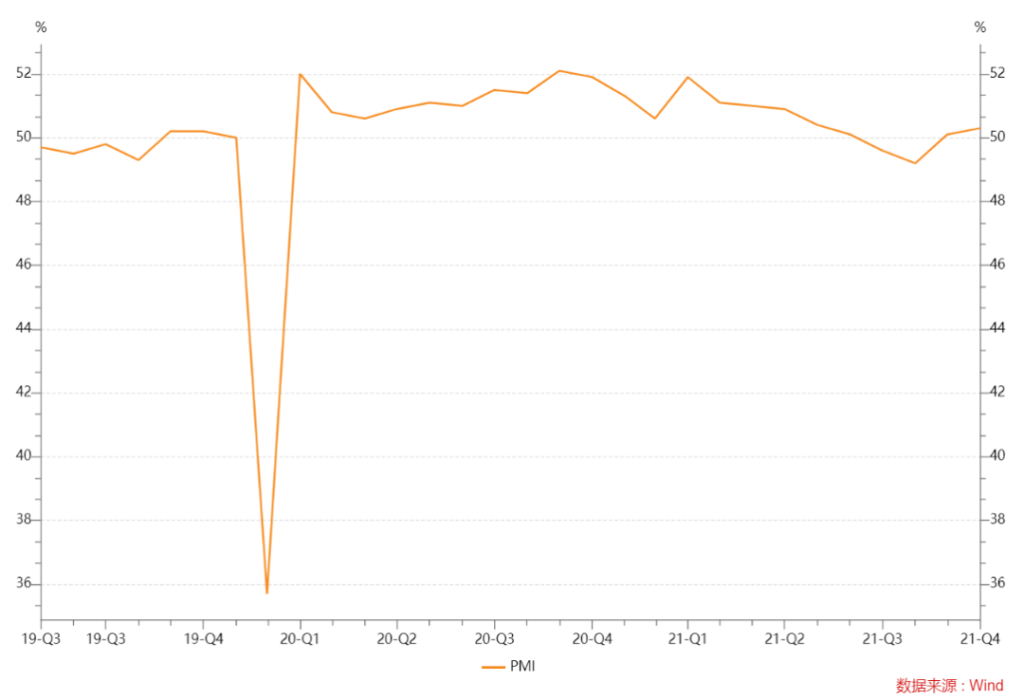

驱动力一:国内基本面的波折

在上期观察报告中,我们指出,支持当时权益市场明显走强的重大因素,就是11月份经济基本面转好的预期是不可证伪的(即使不考虑中央经济工作会议因素),并给出了相关证据。

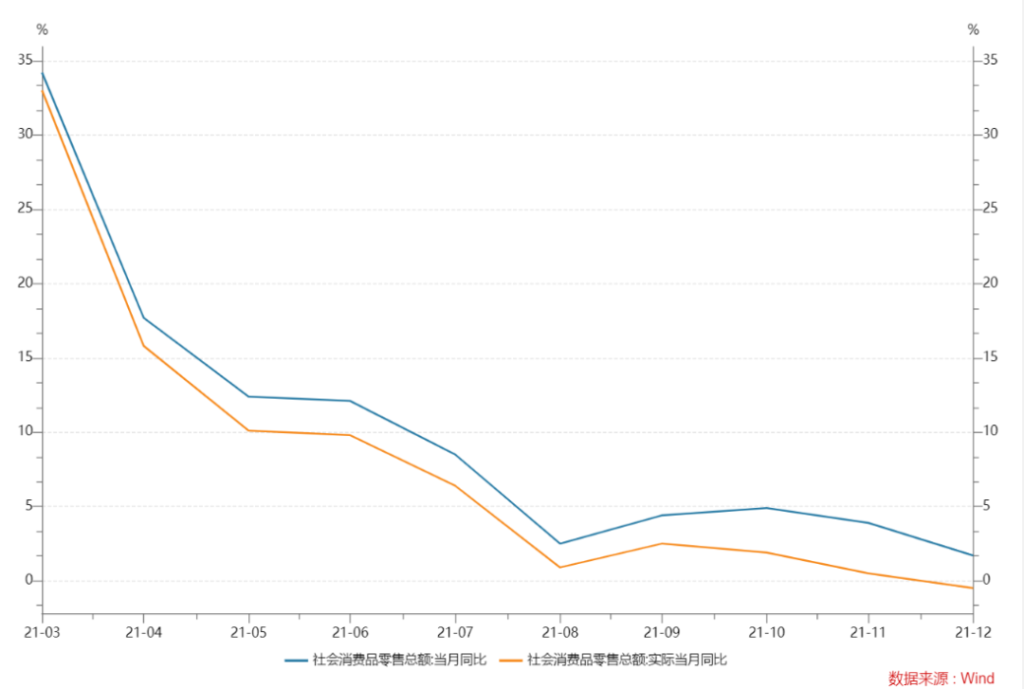

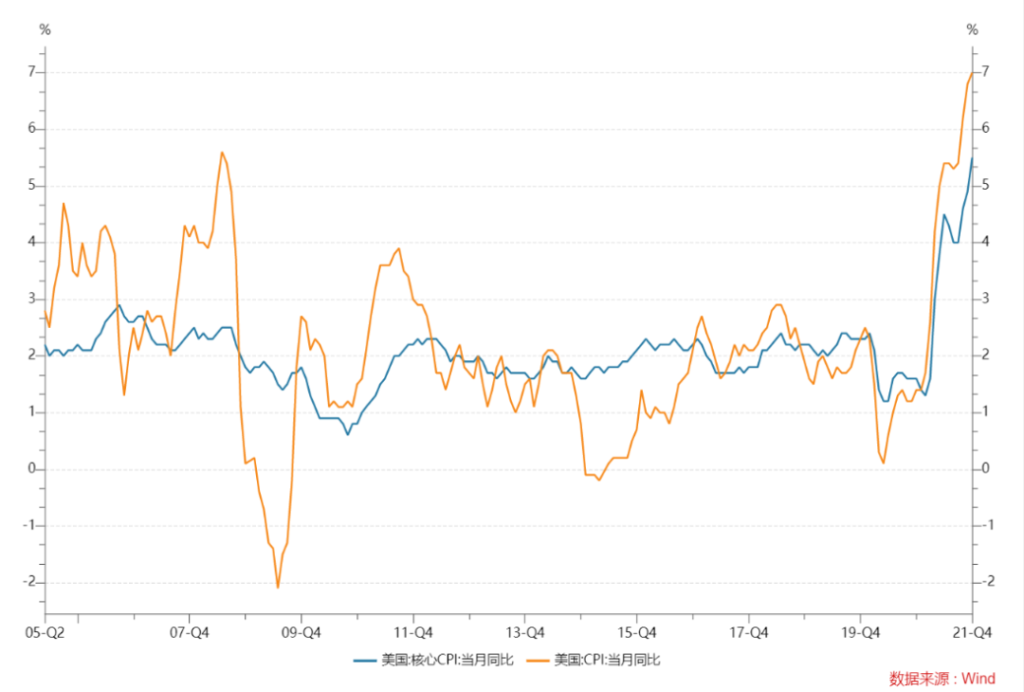

但市场的乐观预期还没发酵几天,12月中旬以来陆续公布的经济数据就证伪了经济基本面企稳复苏的预期。

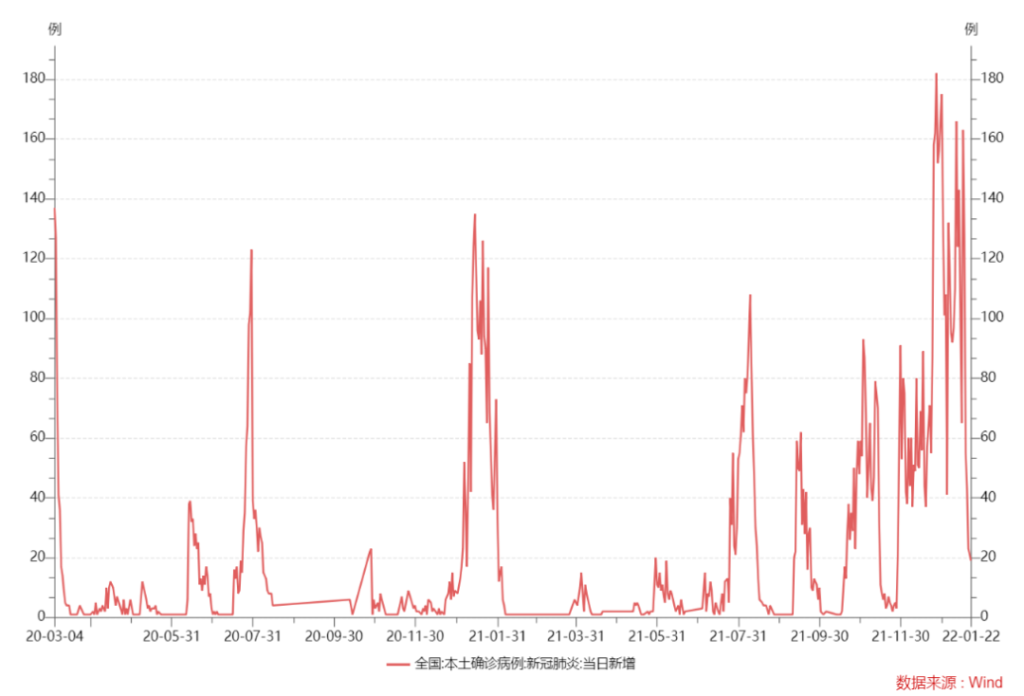

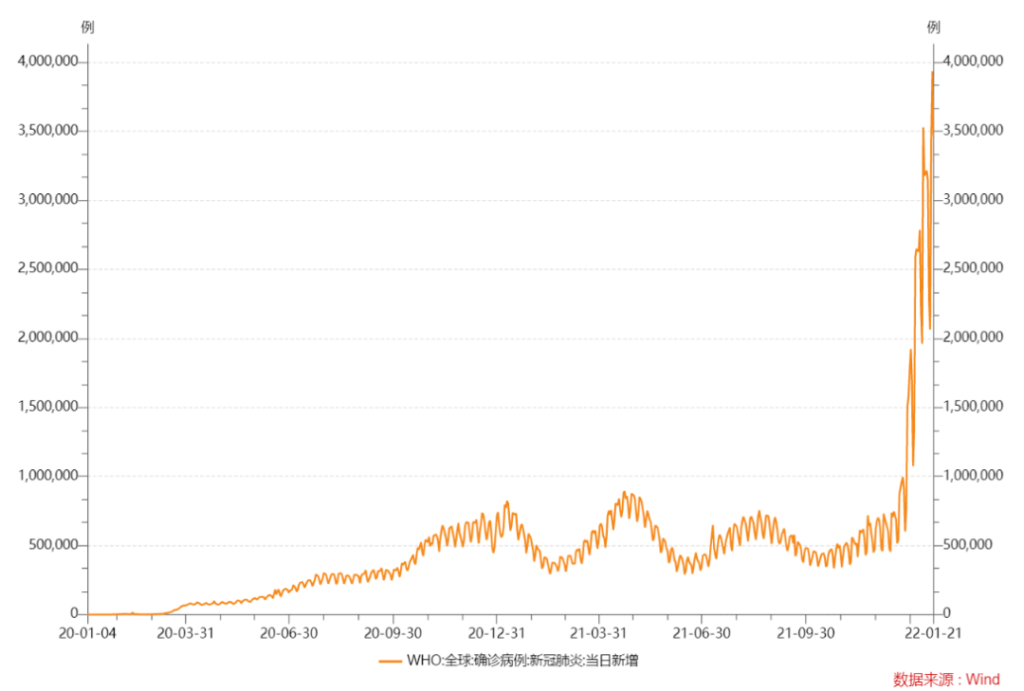

此外,国内疫情因素在12月中旬后出现一定反复,尤其奥密克戎毒株在国内的初步流行,给国内动态清零的防疫策略带来重大挑战。毕竟奥密克戎的载毒量是初始毒株的几十倍,此次感染源头和路径隐蔽性较高,又恰逢春节客流量高峰,疫情防控的难度和成本极大上升,可能在考虑防疫体系的极限。从投资策略的角度,我们或许需要防范一种小概率的尾部情景。

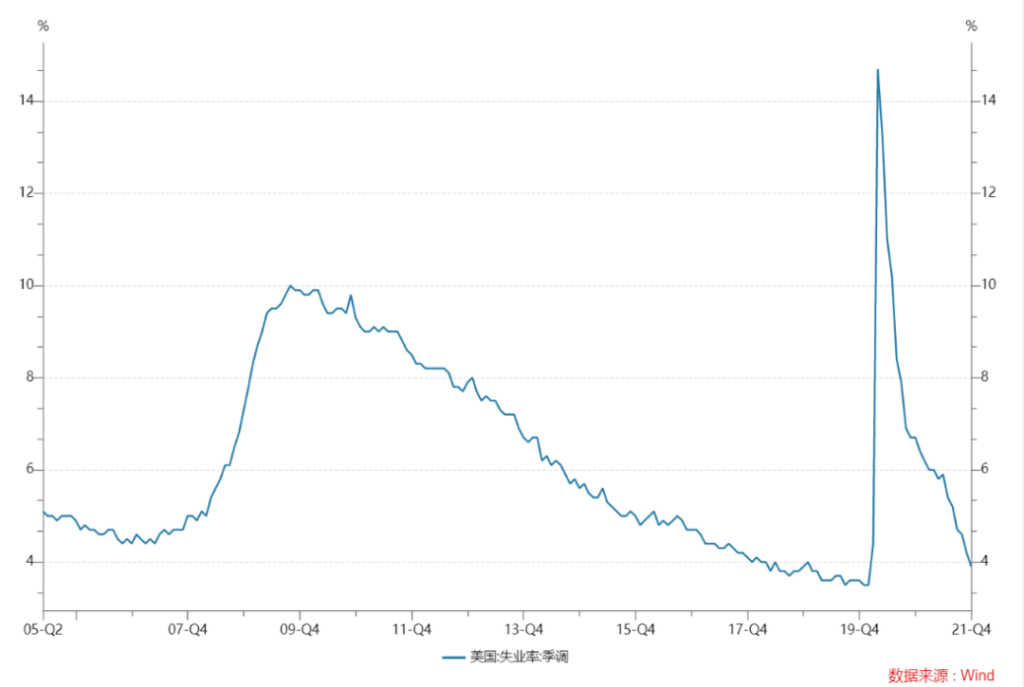

驱动力二:货币政策态度:美联储明确鹰派,人民银行明确转暖。

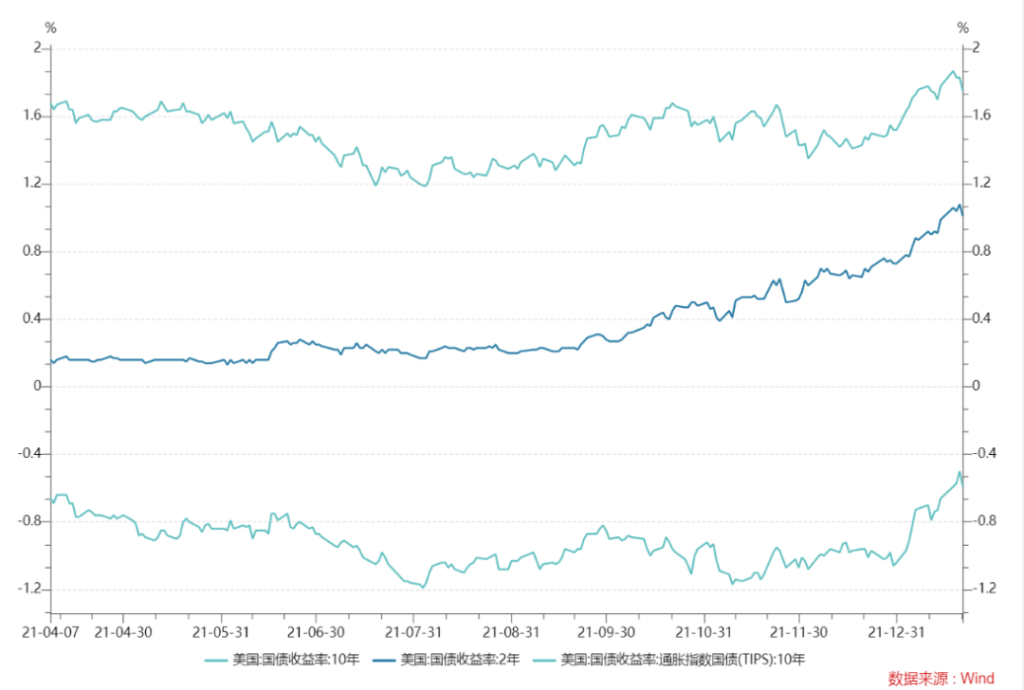

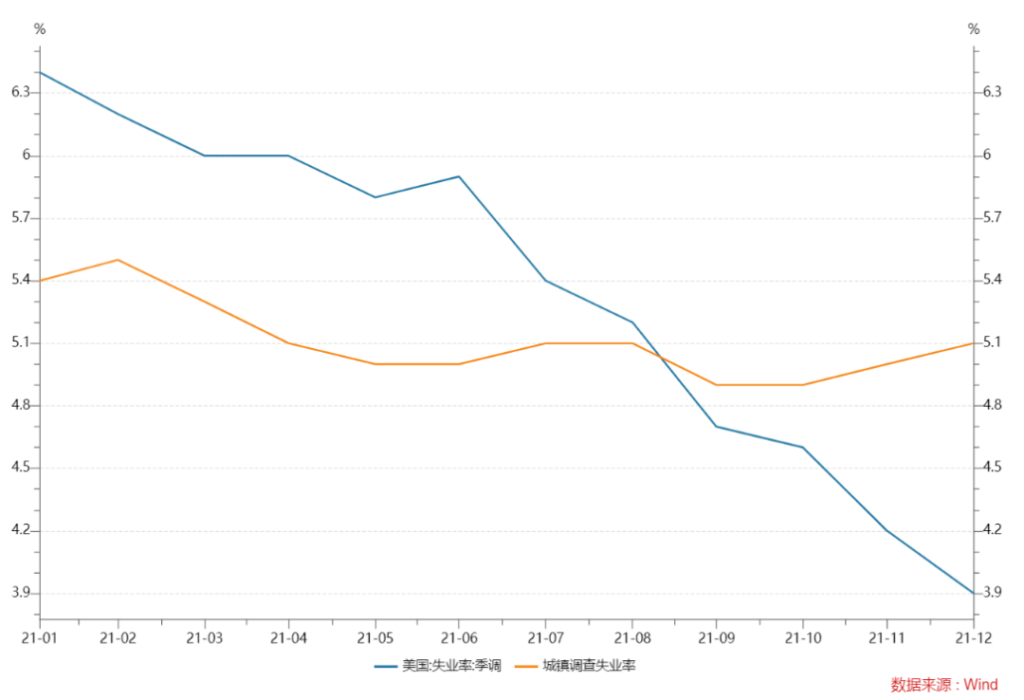

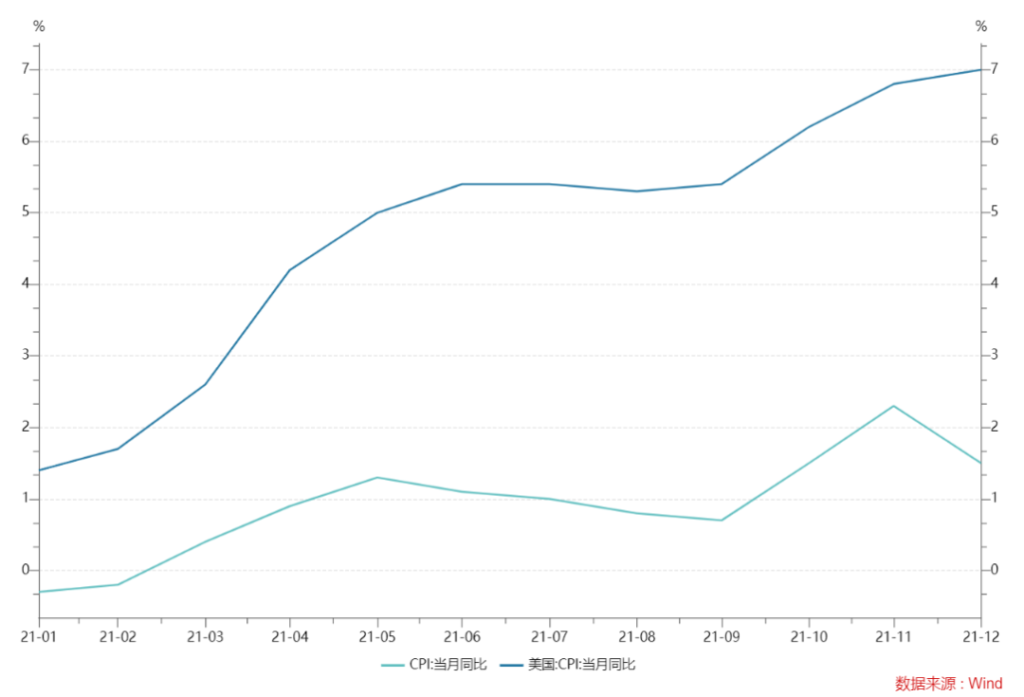

在美国时间1月6日盘中,美联储公布的2021年12月货币政策会议纪要显示出明显的“鹰”声。美联储政策制定者开始讨论货币政策的最终正常化,称有必要提前加息并在相对较短时间内开始缩表。发达经济体的股票债券市场对美联储的态度转变做出了强烈的反应。

与此同时,人民银行在12月中旬以来进行了政策利率调降的操作,且在12月金融数据公布后的新闻发布会上,人民银行领导释放了明确的“货币政策还有进一步宽松空间”的信号。

驱动力三:证券市场微观结构

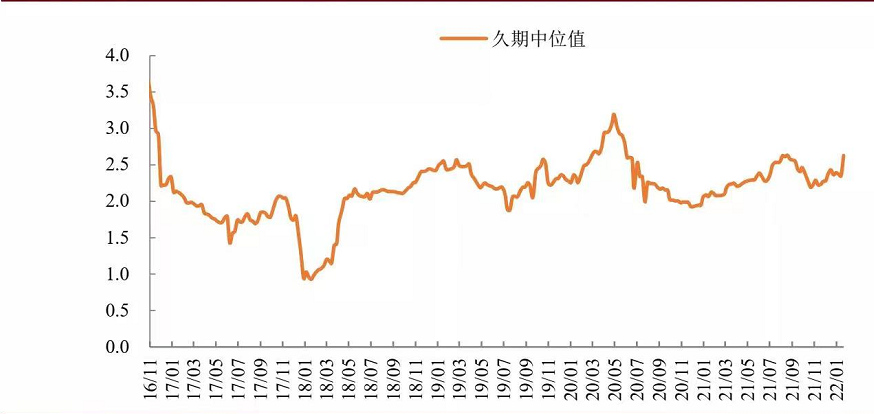

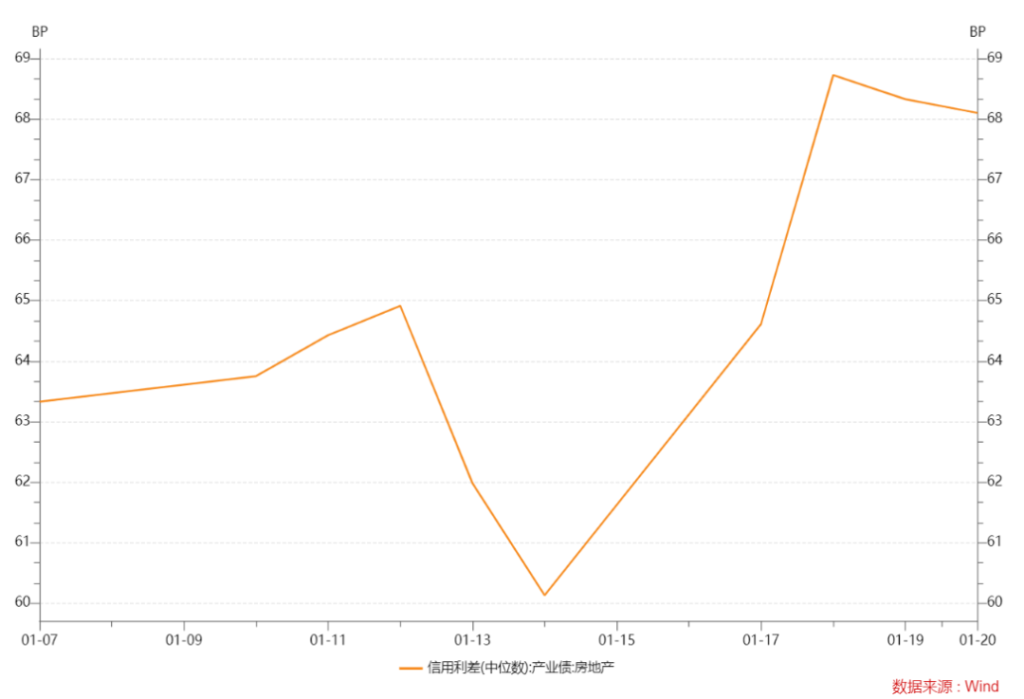

债券市场方面,机构投资者正在久期上采取进攻姿态,近几周从中性水平快速上升,上行到了历史较高水平,但是离历史极值还有一定空间,可以说是主升浪正酣,做多情绪还没有过于浓烈。而周三晚上关于房地产预收资金监管政策的消息一出,房产债即出现明显的大幅上涨,表明房产债的看空悲观情绪前期已经得到较为充分的释放,市场可能处在赔率较高的不对称状态,一则未经证实的消息刺激下市场价格即出现了剧烈的反应。

权益市场近期体现出了超乎寻常的弱势状态:下跌家数持续偏多、对央行调降政策利率的利好反应不够积极,以及部分非法券商策略首席游资公募基金构成的非法证券内幕交易行为曝光对市场带来的信心打击和行为改变。

国际媒体对俄罗斯与乌克兰冲突的关注较多,最新的情况是美国英国等北约框架下的国家在向乌克兰地区增派军事力量,俄罗斯也在边境地区集结部队,双方都客观上在进行着军事斗争准备。外交方面,俄罗斯和美国都在撤离驻乌克兰大使馆的人员,同时俄罗斯与西方政治力量的会谈“没有取得重大成果”,也“不确定是否在正确的轨道上”。战争的前景可能是更近了而非更远了,一个意外的擦枪走火就可能引发局部甚至更广泛的冲突斗争。这种前景不应被低估。而总体上,这对于国内外金融市场带来的风险偏好下降都将是明显的。

驱动力四:外部环境影响

考虑到国内货币政策的明确利好态度,经济基本面的偏弱势状态和疫情因素的不确定系,政策方面初现刺激经济方面的“有心无力”,而这将是对利率债最为有利的一个做多阶段;同时债市的微观结构较为健康,地产信用债对整体债市流动性的掣肘效应在下降(但对权益市场不确定),国际外部环境还可能出现对债市有利的避险因素情景。我们对债市看好的观点继续坚持,甚至有所强化。

债牛,很可能还会继续。